密码正在什么为大鳄囤积坊的疯狂以太财富机构

作为一个在加密货币领域摸爬滚打多年的观察者,我最近发现一个有趣的现象:每次以太坊价格出现短期波动,市场上就会出现各种关于ETH解质押的恐慌言论。但你知道吗?这些担忧可能被严重夸大了。实际上,机构投资者正在以惊人的速度囤积ETH,这种"抢购潮"才刚刚开始。供需失衡:解质押真的那么可怕吗?让我们先来算笔账:目前以太坊网络每天最多能解质押57,600个ETH,但仅上周财库公司就买入了531,400个ET...

作为一个在加密货币领域摸爬滚打多年的观察者,我最近发现一个有趣的现象:每次以太坊价格出现短期波动,市场上就会出现各种关于ETH解质押的恐慌言论。但你知道吗?这些担忧可能被严重夸大了。实际上,机构投资者正在以惊人的速度囤积ETH,这种"抢购潮"才刚刚开始。

供需失衡:解质押真的那么可怕吗?

让我们先来算笔账:目前以太坊网络每天最多能解质押57,600个ETH,但仅上周财库公司就买入了531,400个ETH。这意味着即便所有解质押的ETH都流入市场,也完全能被机构买单消化。这就像在一个小镇上,每天只有100个面包供应,却有500个饥肠辘辘的顾客在排队等候。

我特别想提醒大家注意一个现象:那些被解质押的ETH,并非全部都会进入流通领域。很多人其实是在"换仓"而非"抛售",就像把左口袋的钱放到右口袋那么简单。

华尔街的新宠:ETH财库公司的崛起

还记得2025年SharpLink等公司开始大举买入ETH的场景吗?我当时就意识到,这标志着市场格局正在发生根本性转变。这些财库公司采用了一种聪明的商业模式:

这种良性循环正在创造惊人的财富效应。截至8月,美股公司已经持有价值200亿美元的ETH,占总供应量的3.39%。有个叫Bitmine的公司已经完成75%的"持有5%供应量"的目标,这就像机构投资者正在玩一场"ETH收集游戏"。

ETH的独特优势:躺着也能赚钱

与比特币不同,ETH具有生息资产的特性。简单来说,持有ETH可以:

想象一下,你持有一种既能增值又能生息的资产,这不就是投资者梦寐以求的"摇钱树"吗?

机构买入才刚刚开始

BMNR和SBET这两家公司的故事特别有意思。它们平均买入ETH的价格分别是3,730和3,478美元,而现在ETH已经接近4,900美元。这就像是在超市打折时囤了一仓库的茅台,现在看着价格天天涨。

更令人振奋的是,这些公司还有巨额弹药没打完。BMNR理论上还能买426万个ETH,SBET也能再买85.1万个。按照这个节奏,ETH供应量被机构锁定5%的目标很快就会实现。

ETF的持续吸金效应

贝莱德的ETHA基金已经连续14周净流入,创下了单周28.5亿美元的纪录。这让我想起一个有趣的对比:

看到这里,你应该能理解为什么我说ETH还有巨大的增长空间了——光是追平比特币ETF的规模,就需要1400亿美元的新增买盘!

市场风向的悄然转变

最近有个沉睡7年的比特币巨鲸突然醒来,把部分BTC换成了10.5万个ETH。这就像华尔街的大佬突然开始抛售苹果股票买入特斯拉,释放的信号再明显不过。

从合约市场也能看出端倪:ETH持仓占比从27%飙升至45%,交易量占比更是从35%暴涨到68%。这就像一个原本冷清的商场突然变得门庭若市,而隔壁的老牌商场却开始门可罗雀。

宏观环境的东风

鲍威尔最近的讲话已经暗示9月可能降息,这对ETH来说简直是天大的好消息。回想历史,在降息周期中ETH的表现总是优于BTC。再加上美国正在推动的稳定币立法,以太坊作为最主要的稳定币基础设施,未来前景不可限量。

说实话,当我看到RWA(真实世界资产)53.4%部署在以太坊上,贝莱德BUIDL基金95%都在以太坊时,我意识到这已经不是简单的投机游戏了——以太坊正在成为数字经济的"高速公路"。

写在最后

作为一个经历过多次牛熊的老韭菜,我很少会对某个资产如此看好。但以太坊这次真的不一样——它有机构背书,有现金流支撑,有政策红利,更有实实在在的生态应用。

虽然比特币仍是加密世界的"黄金标准",但以太坊更像是数字经济的"石油",驱动着整个区块链世界运转。按照目前的发展态势,我认为在未来1-2个牛熊周期内,ETH市值超越BTC将成为现实。

当然,市场永远充满变数。但如果你问我现在会把钱放在哪里?我的答案很明确:以太坊。

- LayerZero的遗憾已成往事,zkLink为你带来新机遇2025-09-14 12:30

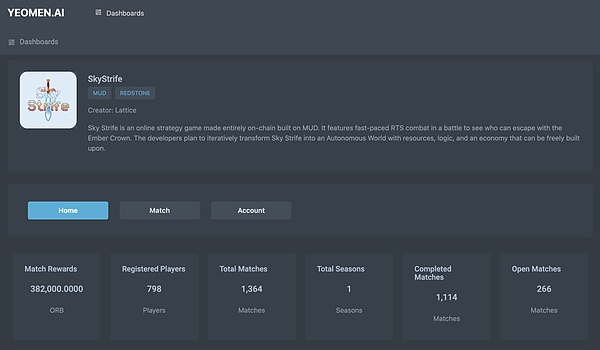

- 全链游戏:是下一个风口还是镜花水月?2025-09-14 12:14

- 以太坊反弹乏力,后市恐将继续探底?2025-09-14 12:03

- TRB币价还能再创新高吗?一个老玩家的深度观察2025-09-14 11:19